本記事では、個人事業税を延滞した場合などの“特殊な仕訳例”を紹介します。通常の納付については、以下の記事を参考にしてください。

個人事業税を納めた時の帳簿づけ

仕訳例① 延滞金が発生したとき

個人事業税を期日までに納付しなかった場合、遅れた期間に応じた延滞金が発生することがあります。延滞金は必要経費に計上できません。なので、基本的には記帳しなくてOKです。以下は「本税10万円 + 延滞金1,000円」を現金で納付した場合の仕訳例です。

日付

借方

貸方

摘要

20XX年10月31日

租税公課 100,000

現金 100,000

個人事業税 納付

上記のように、基本的には本税の部分のみ記帳すればOKです。ただし、本税と延滞金を事業用口座からまとめて納付するような場合は、以下のように仕訳しましょう。

日付

借方

貸方

摘要

20XX年10月31日

租税公課 100,000

普通預金 101,000

個人事業税 納付

事業主貸 1,000

延滞金 納付

※ 説明を分かりやすくするため、延滞金は大まかな金額にしています

「事業主貸」は、簡単にいうと「事業のお金をプライベートの支払いに充てました」という意味の科目です。これで、本税の10万円だけが必要経費にカウントされます。

仕訳例② 延滞したまま年を越してしまったとき

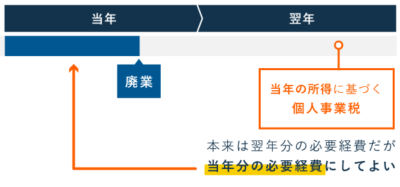

個人事業税は、基本的に納付日で記帳すれ

個人事業税の特殊な帳簿づけ – 延滞金・随時課税・見込控除

起業ウェブメディア

起業ウェブメディア

コメント